trái phiếu

Saigon Glory bị phạt 100 triệu đồng vì vi phạm hành chính trong lĩnh vực chứng khoán và thị trường chứng khoán

Ngày 21/1/2026, Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) đã ban hành Quyết định số 68/QĐ-XPHC về việc xử phạt vi phạm hành chính trong lĩnh vực chứng khoán và thị trường chứng khoán đối với Công ty TNHH Saigon Glory, có trụ sở chính tại số 1 đường Phạm Ngũ Lão, phường Bến Thành, TP HCM.

Không công bố thông tin trái phiếu, Apec Group bị phạt 150 triệu đồng

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành Quyết định số 42/QĐ-XPHC ngày 10/01/2026 về việc xử phạt vi phạm hành chính trong lĩnh vực chứng khoán và thị trường chứng khoán đối với Công ty Cổ phần Tập đoàn Apec Group.

Kita Invest bị phạt vì chậm công bố thông tin liên quan trái phiếu

Ủy ban Chứng khoán Nhà nước vừa ban hành quyết định xử phạt vi phạm hành chính đối với Công ty cổ phần Kita Invest do không tuân thủ đầy đủ quy định về công bố thông tin trong lĩnh vực chứng khoán và thị trường chứng khoán.

Công ty bất động sản muốn huy động vốn bằng trái phiếu, dùng cổ phiếu lãnh đạo làm tài sản đảm bảo

Văn Phú vừa thông qua kế hoạch phát hành trái phiếu riêng lẻ trị giá 150 tỷ đồng, với cổ phiếu của Phó Chủ tịch HĐQT Tô Như Thắng và THG Holdings được dùng làm tài sản bảo đảm.

VPBankS chưa cần thêm tiền, hoãn kế hoạch phát hành 4.000 tỷ đồng trái phiếu

Công ty Cổ phần Chứng khoán VPBank (VPBankS, mã chứng khoán: VPX) vừa thông báo tạm hoãn kế hoạch phát hành trái phiếu với quy mô dự kiến 4.000 tỷ đồng trong năm 2025.

Sau lô 900 tỷ đồng, chủ đầu tư Tổ hợp 411 Tam Trinh chốt thêm lô trái phiếu 1.100 tỷ đồng

Công ty TNHH Liên doanh Đầu tư Xây dựng Tam Trinh – chủ đầu tư Dự án Tổ hợp 411 Tam Trinh – vừa công bố hoàn tất chào bán riêng lẻ 1.100 tỷ đồng trái phiếu, đánh dấu thương vụ huy động vốn thứ hai chỉ trong vòng hơn một tuần.

Hai doanh nghiệp bất động sản tại TP.HCM bị xử phạt vì vi phạm nghĩa vụ công bố thông tin trái phiếu

Ngày 25/11/2025, Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) đã ban hành hai quyết định xử phạt đối với Cty Đầu tư và Phát triển Đô thị Minh Tân và Cty Kinh doanh Bất động sản Dream City Villas do vi phạm nghĩa vụ công bố thông tin trong lĩnh vực chứng khoán, đặc biệt liên quan đến báo cáo sử dụng vốn và tình hình trái phiếu.

Lucky House bị phạt 175 triệu đồng vì công bố thông tin sai lệch, trong bối cảnh lợi nhuận 2024 lao dốc và áp lực nợ vay tăng mạnh

Ngày 26/11/2025, Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) ban hành Quyết định số 459/QĐ-XPHC, xử phạt Công ty Dịch vụ Đầu tư Lucky House do công bố thông tin sai lệch liên quan đến việc sử dụng vốn từ đợt phát hành trái phiếu riêng lẻ. Quyết định được đưa ra trong thời điểm doanh nghiệp này công bố Báo cáo tài chính hợp nhất năm 2024, cho thấy kết quả kinh doanh suy giảm mạnh và rủi ro tài chính tiếp tục gia tăng.

Vi phạm công bố thông tin trái phiếu hai doanh nghiệp họ No Va bị xử phạt

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành hai quyết định xử phạt vi phạm hành chính đối với Công ty Đầu tư Địa ốc No Va và Công ty No Va Thảo Điền, với tổng mức phạt tiền là 185 triệu đồng do các vi phạm liên quan đến nghĩa vụ công bố thông tin (CBTT) trên thị trường trái phiếu và chứng khoán.

Bất động sản Thái Bình: Vi phạm công bố thông tin trong bối cảnh lỗ lớn năm 2024

Thanh tra Ủy ban Chứng khoán Nhà nước (UBCKNN) vừa ban hành Quyết định số 445/QĐ-XPHC, xử phạt vi phạm hành chính đối với Công ty cổ phần Kinh doanh bất động sản Thái Bình (Thai Binh Real Estate) mức tiền 92.500.000 đồng.

Chứng khoán LPBank bị phạt gần 900 triệu đồng do hàng loạt vi phạm trong hoạt động nghiệp vụ

Thanh tra Chứng khoán Nhà nước vừa ban hành Quyết định số 409/QĐ-XPVPHC xử phạt vi phạm hành chính đối với Chứng khoán LPBank, tổng số tiền phạt lên tới 887,5 triệu đồng, liên quan đến 6 nhóm vi phạm lớn trong lĩnh vực chứng khoán.

Chứng khoán ACB bị phạt 340 triệu đồng do vi phạm trong tư vấn phát hành trái phiếu và báo cáo định kỳ

Thanh tra Chứng khoán Nhà nước (UBCKNN) vừa ban hành Quyết định số 410/QĐ-XPHC xử phạt vi phạm hành chính đối với Công ty Chứng khoán ACB do nhiều sai phạm trong lĩnh vực chứng khoán, đặc biệt liên quan đến hoạt động tư vấn hồ sơ phát hành trái phiếu riêng lẻ và nghĩa vụ báo cáo.

Nợ lãi trái phiếu gần 320 tỷ, dòng tiền của Sài Gòn – Lâm Đồng đang chảy về đâu?

Công ty Cổ phần Đầu tư và Du lịch Sài Gòn – Lâm Đồng (SGLD), chủ đầu tư các dự án du lịch lớn tại Đà Lạt, vừa công bố thông tin bất thường lần thứ ba về việc tiếp tục gia hạn thời gian thanh toán lãi lô trái phiếu duy nhất đang lưu hành, mã SLTCH2328001. Động thái này diễn ra trong bối cảnh tình hình tài chính của doanh nghiệp rơi vào mức báo động, với khoản lỗ lũy kế lên tới hơn 537 tỷ đồng và hệ số nợ trên vốn chủ sở hữu cao gấp 28 lần.

Một chi nhánh ngân hàng ở Vũng Tàu còn tồn tại, hạn chế trong cấp tín dụng và mua trái phiếu doanh nghiệp

Ngân hàng Nhà nước Chi nhánh Khu vực 2 (NHNN Khu vực 2) vừa ban hành Thông báo Kết luận Thanh tra số 30/KL-TTRA.VT đối với Ngân hàng Phát triển TP Hồ Chí Minh Chi nhánh Vũng Tàu (Ngân hàng HD Vũng Tàu). Kết luận thanh tra đã chỉ ra những ưu điểm về tuân thủ chính sách, nhưng cũng đồng thời nêu rõ các tồn tại, hạn chế cần khắc phục trong hoạt động cấp tín dụng và mua trái phiếu doanh nghiệp.

Hành trình từ "ngôi sao" trái phiếu đến "tâm điểm" vi phạm của nhóm một doanh nghiệp đầu tư địa ốc phía Nam và các công ty con

Thị trường trái phiếu doanh nghiệp (TPDN) Việt Nam trong giai đoạn 2015-2023 chứng kiến sự bùng nổ mạnh mẽ, đặc biệt là ở nhóm doanh nghiệp bất động sản (BĐS). Nhóm một doanh nghiệp đầu tư địa ốc phía Nam và các công ty con, một trong những "ngôi sao" huy động vốn lớn nhất thị trường, giờ đây lại trở thành tâm điểm của một kết luận thanh tra. Kết luận của Thanh tra Chính phủ (TTCP) không chỉ phanh phui hàng loạt sai phạm có tính hệ thống mà còn hé lộ những kẽ hở pháp lý nghiêm trọng, đe dọa n...

"Mổ xẻ" trái phiếu Nhóm một doanh nghiệp năng lượng, bất động sản: Vi phạm Hồ sơ và Ngân hàng bị nêu tên

Kết luận thanh tra của Thanh tra Chính phủ (TTCP) về trái phiếu doanh nghiệp (TPDN) riêng lẻ giai đoạn 2015–2023 đã chỉ ra các vi phạm trong phát hành TPDN của nhóm một doanh nghiệp năng lượng, bất động sản, đặc biệt là thiếu sót trong hồ sơ và công bố thông tin, đồng thời nêu rõ trách nhiệm của Ngân hàng S.H. trong việc mua trái phiếu để cơ cấu lại nợ vay.

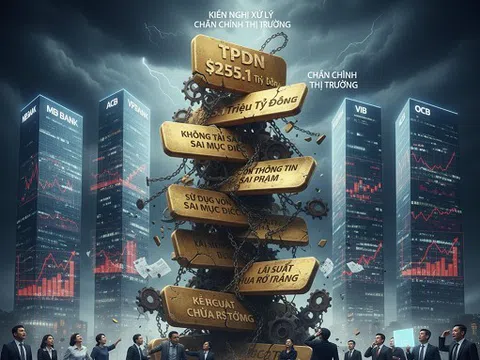

Thanh tra Chính phủ "điểm danh" vi phạm trái phiếu tại 5 ngân hàng

Kết luận thanh tra của Thanh tra Chính phủ (TTCP) về trái phiếu doanh nghiệp (TPDN) riêng lẻ giai đoạn 2015-2023 đã chỉ ra hàng loạt vi phạm tại 05 Tổ chức Tín dụng (TCTD), bao gồm việc sử dụng vốn sai mục đích, thiếu minh bạch trong quản lý dòng tiền và công bố thông tin, cùng với những bất cập về áp dụng lãi suất cố định.

Thị trường Trái phiếu Doanh nghiệp Phát triển Nóng, Tiềm ẩn Rủi ro

Kết luận thanh tra của Thanh tra Chính phủ (TTCP) về phát hành trái phiếu doanh nghiệp (TPDN) riêng lẻ giai đoạn 2015–2023 chỉ ra quy mô phát hành lên đến hơn 462.824 tỷ đồng, nhưng đi kèm với nhiều vi phạm về sử dụng vốn, công bố thông tin, và rủi ro nợ quá hạn tập trung chủ yếu tại các doanh nghiệp bất động sản lớn.

Hưng Thịnh Investment báo lỗ gần 207 tỷ đồng 6 tháng đầu năm 2025, áp lực nợ trái phiếu gia tăng

Công ty Cổ phần Hưng Thịnh Investment (Hưng Thịnh Investment) vừa công bố thông tin định kỳ về tình hình tài chính 6 tháng đầu năm 2025, cho thấy kết quả kinh doanh không mấy khả quan với khoản lỗ sau thuế gần 207 tỷ đồng. Đồng thời, doanh nghiệp cũng báo cáo về việc tiếp tục chậm thanh toán gốc lô trái phiếu H39CH2122001.